Uno dei fattori di accelerazione della trasformazione digitale è la valorizzazione sempre più spinta dei dati, che porta a continui miglioramenti nella relazione con i clienti, nei processi interni di collaborazione, nella capacità di valutazione del rischio. Alla base di tutto questo ci sono alcune tecnologie, in particolare analytics e AI.

Oggi innovazione tecnologica e trasformazione digitale sono strettamente intrecciate e determinano la roadmap per un futuro di successo di ogni organizzazione. Per descrivere la concezione di trasformazione digitale, in GFT utilizziamo un’elica, esattamente come quella che rappresenta il DNA, dove i concetti di disruption e di efficienza, di innovazione e trasformazione si intersecano l’uno con l’altro, coinvolgendo aspetti dell’uno (customer centricity, collaboration, automation, game changers) e dell’altro (platform engineering, data engineering, regulatory, risk & compliance services, cloud engineering).

In questo contributo mi vorrei focalizzare sugli aspetti innovativi che rientrano nell’ambito dei Game Changers, ovvero quelle nuove tecnologie che, trasformando tutti i settori, fanno sì che il potenziale per acquisire i dati e trasformarli in nuovi servizi efficienti sia limitato solo dall’immaginazione, dedicando particolare attenzione all’Intelligenza Artificiale (AI).

In questo contributo mi vorrei focalizzare sugli aspetti innovativi che rientrano nell’ambito dei Game Changers, ovvero quelle nuove tecnologie che, trasformando tutti i settori, fanno sì che il potenziale per acquisire i dati e trasformarli in nuovi servizi efficienti sia limitato solo dall’immaginazione, dedicando particolare attenzione all’Intelligenza Artificiale (AI).

Explainable AI: conoscere il perché di ogni predizione

Le tecnologie core AI si stanno focalizzando sull’aiutare le organizzazioni a scalare e rendere operative le loro iniziative, magari partite come Proof of Concept. In particolare le priorità, sul fronte dei dati e analytics, riguardano ambiti come, per esempio, la “synthetic data generation” (tecnologie che permettono di ottenere dati di training per i modelli di Machine Learning (ML) in presenza di dati scarsi o incompleti o difficili da recuperare), il poter lavorare su use case complessi, utilizzando il concetto di explainability, ovvero poter spiegare il perché di una particolare predizione.

Scalare le iniziative di AI è spesso complicato sia da sfide strategiche – mi riferisco agli aspetti sociali correlati all’utilizzo dei dati, all’etica, alla privacy – sia da sfide tattiche, ovvero la necessità di trovare i dati corretti ed integrarli nei processi di business e nelle applicazioni.

Il concetto di explainability, su cui in GFT lavoriamo da tempo, è di notevole importanza quando si parla di Intelligenza Artificiale. Infatti, algoritmi predittivi che rendono possibile l’explainability, quali i cosiddetti “Clear Box”, permettono agli utenti di comprendere molto di più circa il processo decisionale, passando da cosa un modello predice a come il modello predice. Comprendere le ragioni che stanno dietro alle predizioni è molto importante quando si sta valutando la fiducia in un modello di Machine Learning: se il business non ha fiducia in un modello non lo userà.

Perché è necessaria anche una Decision Platform

In questo contesto, da alcuni anni abbiamo definito una partnership strategica con RULEX, azienda con sede a Boston e laboratori a Genova, che ha realizzato una piattaforma che, tra i vari algoritmi presenti, ne comprende uno, proprietario, denominato Logic Learning Machine, che consente appunto predizioni accompagnate da regole di spiegazione, sotto forma di costrutti if-then, immediatamente comprensibili dal business. Abbiamo applicato con successo questa tecnologia a vari ambiti tra cui le Frodi Assicurative, i Non-Performing Loans, il GDPR.

A fronte della passata esperienza più “tecnologica”, abbiamo metabolizzato, insieme a RULEX, che l’esigenza vera del business, più che la disponibilità di algoritmi predittivi, è quella di una soluzione che permetta di prendere decisioni, e quindi di una piattaforma di Digital Decision che possa combinare vari aspetti: Intelligenza Artificiale, regole euristiche, explainability.

La soluzione vincente risiede nella combinazione della knowledge degli esperti di dominio con regole intelligibili, estratte dai dati ed effettivamente “game changers”, in modo da poter prendere la decisione più efficace e trasparente. Il connubio tra knowledge e dati permette di verificare e testare le ipotesi, arricchire la propria esperienza, adattare le decisioni ad un mercato dinamico e capire i trend emergenti.

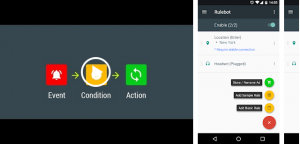

Nel caso della piattaforma Rulex, il software produce in automatico delle regole di business facilmente comprensibili che possono essere usate per automatizzare i processi decisionali. A questo punto le applicazioni vengono costruite inserendo i task elaborativi in un workflow, il RULEBOT. Quest’ultimo è quindi l’implementazione di un processo di business che trasforma i dati ed expertise in decisioni operative. I Rulebot rendono accessibile l’AI agli utenti di business e agli esperti di processo, ovvero a coloro che sono più vicini ai processi decisionali che necessitano di essere ottimizzati o automatizzati.

Come già detto, ai modelli predittivi ricavati dai dati possono essere aggiunte regole euristiche umane, garantendo un giusto blend di Intelligenza Artificiale ed umana. Alle regole umane possono poi essere assegnati dei punteggi di copertura e accuratezza, permettendo così di valutare la qualità delle regole decisionali in uso al fine di ridurre quindi i falsi positivi.

Come già detto, ai modelli predittivi ricavati dai dati possono essere aggiunte regole euristiche umane, garantendo un giusto blend di Intelligenza Artificiale ed umana. Alle regole umane possono poi essere assegnati dei punteggi di copertura e accuratezza, permettendo così di valutare la qualità delle regole decisionali in uso al fine di ridurre quindi i falsi positivi.

Applicazioni in ambito creditizio, compliance e insurance

È proprio in presenza di metodi tradizionali di indagine, in cui i falsi positivi possono avere un peso rilevante, che maggiormente si osservano risultati tangibili di questo approccio, soprattutto se si tratta di ambiti in cui risulta abbastanza semplice comporre dei business plan.

In ambito creditizio, ad esempio, le banche sono dotate di sistemi di Early Warning, capaci di elaborare molteplici informazioni andamentali sul cliente per evidenziare, con metodi statistici, quelle posizioni che necessitano di una analisi di dettaglio in quanto presentano dei segnali di possibili difficoltà. Tali posizioni entrano in una cosiddetta Watch List, spesso ridondante, che impone analisi di dettaglio da parte dei gestori della relazione col cliente. In questo caso è possibile intervenire con l’AI, riducendo la numerosità della Watch List alle posizioni effettivamente critiche e, attraverso le regole di cui si è detto, evidenziare le attività da eseguire e le decisioni da prendere sulle posizioni rimaste.

In ambito Compliance/Controlli, pensiamo al processo di clearing sulle transazioni SWIFT, SEPA, di Trade Finance. Molti dei sistemi attuali di screening evidenziano le transazioni che contengono parole presenti nelle blacklist, ma non solo in modo esatto, ma anche parziale o usando criteri di somiglianza, determinando le posizioni da verificare. Poi un’attività di analisi di primo livello, manuale, discrimina tra falsi e veri positivi, per inviare questi ultimi ad un’altra struttura per l’analisi di secondo livello, anch’essa manuale, che può coinvolgere anche il gestore della relazione col cliente, in aggiunta al recupero di tutte le informazioni sulla transazione in esame. La nuova normativa suggerisce caldamente l’applicazione del 4eyes per limitare i rischi operativi derivanti da errori manuali, introducendo la funzione di Maker e di Checker che, di fatto, raddoppierebbe il numero di FTE da utilizzare.

Qui interviene la “Decision Platform”: euristiche note si sommano all’individuazioni di nuovi casi dai dati, automatizzando la funzione Maker e rendendo disponibile alla funzione Checker i casi analizzati, discriminando tra falsi o veri positivi, unitamente alla relativa spiegazione del perché. Il sistema potrà apprendere poi ulteriormente dall’attività del Checker, nel caso di giudizio difforme rispetto alla macchina, attraverso la spiegazione che verrà fornita.

In aggiunta al sensibile risparmio in termini di FTE, abbiamo un sistema che continuamente apprende, garantendo comunque l’“auditabilità” attraverso spiegazioni chiare e comprensibili delle decisioni prese.

Un caso simile a quanto abbiamo realizzato in ambito Insurance sull’Antifrode Sinistri. La soluzione individua la tipologia di frode (Individuale, Organizzata, di terza-parte), ne stabilisce la probabilità, ma suggerisce anche le corrette domande per individuare le frodi reali e prevenirle. Combinando le regole umane e quelle automatiche si riducono sensibilmente i falsi positivi accelerando i processi di investigazione e di risoluzione.

Chiuderei con un altro esempio d’uso, particolarmente significativo in questo momento storico. In ambito concessione del credito si parla della definizione di uno Scoring Transazionale capace di elaborare le informazioni di tipo transazionale, ovvero le movimentazioni di conto corrente, per evidenziare eventuali difficoltà del cliente nel futuro prossimo. In aggiunta agli scoring più tradizionali, uno scoring transazionale, che potrebbe poi evolvere analizzando anche le transazioni sui vari conti correnti accesi dal cliente anche presso altri istituti (come effetto della PSD2), può permettere di capire la reale capacità di rimborso del cliente stesso. In scenari di instabilità di mercato come quello attuale, l’utilizzo di modelli capaci di auto-apprendere e modificarsi molto velocemente se non in real-time, permettendo sempre al business di capire le regole alla base del processo decisionale, può risultare vincente e distintivo.