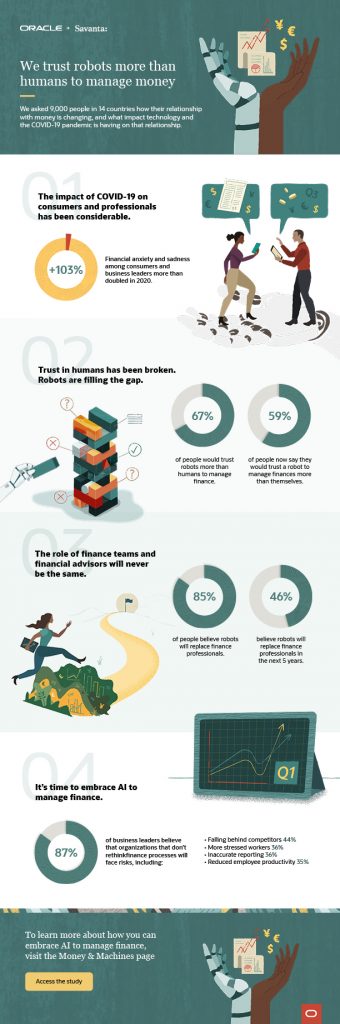

Secondo un nuovo studio condotto da Oracle il 2020 ha cambiato il nostro rapporto con il denaro e le persone ora si fidano più degli strumenti di Intelligenza Artificiale (quali bot, applicazioni tecnologiche, sistemi alimentati da AI e machine learning) che di sé stesse per gestire le proprie finanze.

La ricerca – che ha coinvolto oltre 9.000 persone sia in ambito privato sia aziendale in 14 Paesi – ha rilevato che in tutto il mondo la situazione legata alla pandemia da Covid-19 ha aumentato la preoccupazione rispetto ai temi finanziari e ha cambiato la percezione di fiducia, portando a rimodellare il ruolo e le priorità dei professionisti finanziari nell’ambito aziendale e della consulenza personale.

La pandemia ha creato ansia in ambito finanziario

La pandemia ha avuto un impatto negativo sul rapporto delle persone con il denaro, sia in ambito domestico che lavorativo.

Tra i manager aziendali, ”ansia finanziaria” e stress sono aumentati del +186%, la negatività del +116%; l’ansia e lo stress finanziario delle persone a livello privato sono raddoppiati e la negatività è aumentata del +70%.

Il 90% dei manager è preoccupato per l’impatto sulla propria azienda. Le preoccupazioni più comuni sono: una lenta ripresa economica o recessione (51%), tagli di budget (38%) e chiusura dell’attività (27%).

L’87% delle persone vive timori finanziari quali la perdita del lavoro (39%), la perdita di risparmi (38%) e l’impossibilità di far fronte ai debiti (26%).

il 41% riferisce disturbi del sonno a causa della preoccupazione per il le proprie finanze personali.

Le persone guardano all’AI come strumento migliore per gestire le finanze

L’incertezza finanziaria generata dalla pandemia ha cambiato i soggetti a cui diamo fiducia per gestire le nostre finanze e su cosa diamo loro fiducia. Per aiutare a muoversi in uno scenario complesso, persone e responsabili aziendali danno sempre più fiducia alla tecnologia rispetto alle persone.

Il 67% di tutti gli intervistati si fida più dei “robot” – intesi come strumenti basati sull’AI – che delle persone per gestire gli aspetti finanziari.

In ambito aziendale, il 73% dei manager si fida di un agente di intelligenza artificiale più di sé stesso, mentre il 77% ha più fiducia in questo tipo di strumenti che nei suoi collaboratori del team finance aziendale.

L’89% ritiene che tali strumenti possano migliorare il lavoro, in particolare rilevando le frodi (34%), gestendo le fatture (25%) ed elaborando analisi costi/benefici (23%).

In ambito privato, il 52% si fiderebbe più di questi “robot” che di sé se stesso per la gestione del patrimonio finanziario e 63% li ritiene più affidabili dei consulenti finanziari personali.

Il 66% crede che gli agenti di intelligenza artificiale possano aiutare a rilevare le frodi (33%), a ridurre le spese (22%) e a investire in borsa (15%).

Il ruolo dei professionisti e dei consulenti finanziari non sarà più lo stesso

Per adattarsi alla crescente importanza e al ruolo della tecnologia, i professionisti e i consulenti finanziari devono sviluppare nuove competenze.

In ambito business, il 56% dei manager ritiene che i robot sostituiranno i professionisti finance aziendali nei prossimi cinque anni.

L’85% desidera un aiuto tecnologico per attività quali approvazioni (43%), budget e previsioni (39%), reporting (38%), conformità e gestione del rischio (28%).

Il 40% ritiene che i professionisti “umani” debbano focalizzarsi sulla comunicazione con i clienti (40%), sulla negoziazione di sconti (37%) e sull’approvazione delle transazioni (31%).

In ambito privato, il 32% delle persone ritiene che i robot sostituiranno i consulenti finanziari personali nei prossimi cinque anni.

Il 76% delle persone desiderano che strumenti basati su AI li aiutino a gestire le proprie finanze liberando tempo (33%), riducendo le spese non necessarie (31%) e aumentando la puntualità dei pagamenti (31%).

Il 45% ritiene che i consulenti finanziari personali debbano dare indicazioni su decisioni importanti quali l’acquisto di una casa, di un’auto (41%) e per la pianificazione di una vacanza (38%).

Il nostro rapporto con il denaro è cambiato: è tempo di adottare l’Intelligenza Artificiale per gestire le finanze

Gli eventi del 2020 hanno cambiato il modo in cui le persone pensano al denaro e hanno aumentato la necessità per le aziende di rivedere il modo in cui utilizzano l’AI e altre nuove tecnologie per gestire i processi finanziari.

Il 60% delle persone afferma che la pandemia ha cambiato il modo in cui acquistano beni e servizi.

Il 72% degli individui afferma che gli eventi del 2020 hanno cambiato il rapporto con i contanti. Le persone si sentono ansiose (26%), hanno paura (23%) e temono di sporcarsi tramite il contatto (19%). Più di un quarto (29%) ritiene che avere a che fare con un interlocutore che usa solo contante sia un ostacolo per fare affari.

In questo senso, le aziende hanno risposto rapidamente al cambiamento. Il 69% dei manager ha investito in funzionalità di pagamento digitale e il 64% ha creato nuove forme di coinvolgimento dei clienti o modificato i propri modelli di business per operare in sicurezza rispetto a COVID-19.

Il 51% delle organizzazioni usa già l’AI per gestire processi finanziari; a livello personale, il dato è pari al 29%.

L’87% dei manager afferma che le aziende che non ripensano i processi finanziari dovranno affrontare dei rischi, tra cui perdere in competitività (44%), avere dipendenti più stressati (36%), reportistica non accurata (36%) e ridotta produttività dei lavoratori (35%).

Metodologia

I risultati della ricerca si basano su un’indagine condotta da Savanta, tra il 10 novembre e l’8 dicembre 2020 coinvolgendo 9.001 persone di 14 paesi (USA, Regno Unito, Germania, Olanda, Francia, Cina, India, Australia, Brasile, Giappone, Emirati Arabi Uniti, Singapore, Messico e Arabia Saudita). Lo studio ha preso in esame atteggiamenti e comportamenti di consumatori e manager in ambito aziendale su temi quali denaro, finanze, budget e il ruolo e le aspettative verso l’intelligenza artificiale (AI) e i robot nella gestione e esecuzione di attività finanziarie.